por Ricardo Machado, em IHU On-Line

Compreender as múltiplas dimensões da desigualdade no Brasil requer levar em conta os profundos desajustes nas cargas tributárias, isso porque a política tributária se caracteriza por ser intensamente regressiva. O que isso significa? Que os mais pobres pagam mais impostos, à medida que a taxação nos produtos compromete mais a renda que das populações mais abastadas, cujo rendimento financeiro é, proporcionalmente, menos taxado. “O Brasil já teve uma tributação mais progressiva, entretanto, desde os governos militares as alíquotas máximas de imposto de renda, que já atingiram 65%, foram reduzidas até o patamar atual de 27,5%. Na Alemanha a alíquota chega a 45%, na Suécia 56,7%, na Turquia 35% e no México 30%”, descreve Róber Iturriet Avila, em entrevista por e-mail à IHU On-Line.

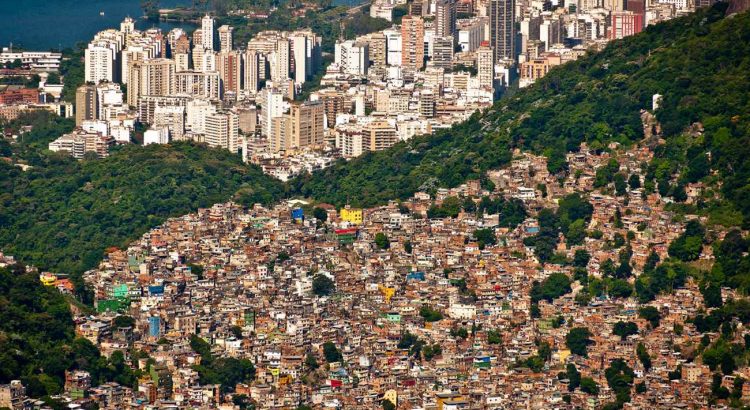

Tal perfil tributário reflete uma das razões pelas quais o Brasil ocupa uma posição destacada em nível de desigualdade no contexto mundial, trazendo-o para as primeiras posições deste vergonhoso ranking. “O resultado é que o Brasil está entre os países com maiores desigualdades do mundo, que tributa proporcionalmente mais os mais pobres e menos os mais ricos, encontrando poucos paralelos no mundo, como o caso da Arábia Saudita, país rico em petróleo e extremamente desigual”, pontua. Nesse cenário, uma confusão muito comum que ocorre é comparar o Brasil e a Suíça, que possuem percentuais de arrecadação semelhantes, mas rendas per capita absolutamente distintas. “Não faz sentido comparar a carga tributária do Brasil, que é de 32,98%, com outro país que possua a mesma carga tributária e um nível de renda per capita cinco vezes maior. O segundo obterá uma arrecadação per capita cinco vezes maior, o que fará com que os serviços públicos sejam sensivelmente melhores, ainda que a carga fiscal seja a mesma. É preciso ter ciência que nosso país não é rico e somos muito desiguais, não somos a Suíça, e comparar nossos serviços com os suíços é comparar coisas incomparáveis com argumentos falaciosos”, problematiza.

Róber Iturriet Avila é doutor em Economia pela Universidade Federal do Rio Grande do Sul – UFRGS e professor do Departamento de Economia e Relações Internacionais da UFRGS. Foi professor da Universidade do Vale do Rio dos Sinos – Unisinos, pesquisador da Fundação de Economia e Estatística – FEE e diretor sindical do Sindicato dos Empregados em Empresas de Assessoramento, Perícias, Informações e Pesquisas e de Fundações Estaduais do Rio Grande do Sul – Semapi.

Avila estará na Unisinos – campus São Leopoldo, dia 09-05-2018, ministrando a conferência O combate às desigualdades e a necessidade de uma reforma tributária no Brasil. A atividade, que ocorre das 19h30min às 22h na Sala Ignacio Ellacuría e Companheiros – IHU, integra o Ciclo de Debates Desigualdades no contexto econômico brasileiro.

Confira a entrevista.

IHU On-Line – Como a política tributária brasileira ajuda a explicar nossos níveis de concentração de renda e desigualdade?

Róber Iturriet Avila – A cobrança de tributos é uma das maneiras constituídas para reduzir a tendência de concentração de renda e de riqueza nas sociedades capitalistas. Uma tributação progressiva é aquela em que os impostos sobre renda e patrimônio são mais elevados, ou seja, os indivíduos mais ricos contribuem mais para financiar os serviços públicos. Uma tributação mais regressiva tem participação maior dos tributos sobre consumo de bens e serviços, os quais incidem sobre todos indivíduos sem distinguir seu poder aquisitivo. Entretanto, os mais pobres consomem uma parcela maior de sua renda, dessa maneira acabam contribuindo relativamente mais. O Brasil já teve uma tributação mais progressiva, entretanto, desde os governos militares as alíquotas máximas de imposto de renda, que já atingiram 65%, foram reduzidas até o patamar atual de 27,5%. Na Alemanha a alíquota chega a 45%, na Suécia 56,7%, na Turquia 35% e no México 30%.

Em 1995, instituiu-se os “juros sobre o capital próprio” (JSCP). Trata-se de uma dedução que as empresas podem efetuar, contabilizando como “custo”, que seria a remuneração do capital inicial, através de juros. Enquanto custo, portanto, é isento de imposto para as empresas. A partir de 1996, não ficariam mais sujeitos ao imposto de renda os lucros ou dividendos. Antes dessa isenção, os dividendos eram tributados de forma linear e exclusiva na fonte, com uma alíquota de 15%.

Averiguando-se as alíquotas máximas de dividendos de alguns países, é verificado que na Dinamarca é de 42%, na França de 38,5%, no Canadá de 31,7%, na Alemanha é de 26,4%, na Bélgica é de 25%, nos Estados Unidos de 21,2% e na Turquia 17,5%.

Cabe destacar que as isenções de dividendos beneficiaram 2,1 milhões de pessoas, dentre elas as 20,9 mil mais ricas do Brasil (0,01%), que possuem patrimônio médio de R$ 40 milhões (declarados) e que pagaram de imposto 1,56% de sua renda total, uma vez que boa parcela de sua renda vem de dividendos e é isenta de imposto.

Atualmente, 51,3% dos impostos recolhidos nas três esferas de governo têm origem no consumo de bens e serviços, 25% na folha de salário, 18,1% na renda, 3,9% na propriedade e 1,7% em demais impostos. Na Dinamarca e nos Estados Unidos, por exemplo, metade da arrecadação está centrada em impostos sobre a renda e lucros. No Peru, Chile e Colômbia tais tributos representam, respectivamente, 39,9%, 35,8% e 33,5% da arrecadação.

Os impostos sobre patrimônio compõem 3,9% da carga tributária. No Reino Unido, na Colômbia e na Argentina os impostos sobre patrimônio representaram, respectivamente, 12,3%, 10,6% e 9,2% da carga total. O quinto maior país do mundo em extensão recolhe tributos sobre áreas rurais que compõem 0,04% da arrecadação.

A tributação sobre heranças é também muito baixa em termos internacionais. O Imposto sobre Transmissão Causa Mortis e Doação representa 0,2% da arrecadação brasileira e a alíquota varia por estado, mas a média é de 4%. No Reino Unido é de 40%. Em outros países, ela é variável: nos Estados Unidos, a média é de 29%; no Chile, 13%.

Em suma, a tributação no Brasil é uma das mais injustas do mundo e há vasto espaço para reduzir as desigualdades crônicas do país através de uma reforma tributária, que sempre encontrou muita resistência de forças conservadoras, na grande imprensa, nas federações empresariais e no Congresso Nacional.

IHU On-Line – Por que a alternativa de comgelar gastos públicos é um tiro no pé do ponto de vista das políticas públicas?

Róber Iturriet Avila – A Emenda Constitucional 95 é uma profunda alteração do Estado, que se dará paulatinamente nos próximos 20 anos. Como a despesa está congelada em termos reais, à medida que o PIB aumentar, a relação despesa pública/PIB irá cair. Atualmente, a União arrecada 19,8% das receitas tributárias em relação ao Produto Interno Bruto. As despesas com INSS e com inativos da União representam 7,93% do PIB. Quando se consideram os gastos dos estados e municípios, as despesas com inativos chegam a 13,15% do PIB.

Nos próximos 20 anos este valor vai aumentar, mesmo que haja mais de uma reforma da Previdência, uma vez que estamos em um processo de envelhecimento populacional. Além disso, até 2030 estima-se que a população brasileira será 20,8 milhões maior do que é hoje, 10% maior, e os gastos públicos estarão congelados e com tendência crescente nos gastos previdenciários. Ou seja, os demais serviços públicos terão que ser reduzidos em termos absolutos e a despesa pública per capita irá se reduzir de maneira acentuada, necessariamente.

As maiores despesas públicas são, nesta ordem: previdência, juros, educação e saúde, mas os juros não são despesas primárias, portanto, não fazem parte da conta. As despesas com educação e saúde devem ser as mais afetadas. Se o Brasil crescer em média 2,5% ao ano nos próximos 20 anos, as despesas da União serão de 12% do PIB em 2036, ao passo que hoje são de 19,8%. A Emenda Constitucional 95 é uma redução do Estado imposta constitucionalmente.

IHU On-Line – O que a opção do Brasil, em taxar mais o consumo que a renda, revela em termos de política econômica? Quais são os impactos disso na economia nacional?

Róber Iturriet Avila – A configuração dos tributos é estabelecida pelas forças políticas dominantes que disputam as funções do Estado e seu financiamento. Os diferentes estratos da sociedade estão organizados politicamente e possuem seus respectivos interesses, valores, ideias, narrativas, corpos teóricos e representantes.

O Imposto de Renda de Pessoa Física representa 2,7% do produto brasileiro. Nos países que integram a Organização para a Cooperação e Desenvolvimento Econômico, esse valor corresponde a 8,5%, em média. Na Turquia, por exemplo, é 13,5% e no México 13,6%.

Isso quer dizer que as camadas de renda mais elevadas, os grandes proprietários de áreas rurais, acumuladores de ativos financeiros, os grandes empresários e a alta burocracia obtiveram maior sucesso em fazer valer seus interesses, ideias, valores e narrativas.

O resultado é que o Brasil está entre os países com maiores desigualdades do mundo, que tributa proporcionalmente mais os mais pobres e menos os mais ricos, encontrando poucos paralelos no mundo, como o caso da Arábia Saudita, país rico em petróleo e extremamente desigual.

IHU On-Line – Como a política de desonerações às grandes empresas impacta na desigualdade? Medidas como essa ilustram despreparo estratégico ou, ao contrário, uma política que privilegia a concentração de renda?

Róber Iturriet Avila – Este ponto é também bastante controverso. Até aqui tratamos da tributação sobre a pessoa física. As empresas no Brasil têm uma carga fiscal relativamente mais elevada. Entretanto, o investimento delas é indispensável para o crescimento econômico. Nessa medida, poderia haver uma ampliação da tributação sobre as pessoas físicas e uma redução dos impostos sobre as pessoas jurídicas, de forma a estimular o reinvestimento dos lucros. Na mesma linha, o Brasil precisa ter grandes players capazes de inserir o país nas cadeias globais de valor; precisamos de grandes multinacionais.

Historicamente, o Brasil se desenvolveu com o apoio do Estado, através de políticas industriais, crédito subsidiado etc. Tais políticas estão em crescente questionamento e é preciso estudar esses temas com responsabilidade. De outro lado, estudos recentes de Rodrigo Orair, Fernando Siqueira e Sérgio Gobetti apontam que o multiplicador do gasto público nos subsídios e nas desonerações é virtualmente zero, seja nos momentos de recessão, seja nos momentos de expansão econômica; ao contrário do que ocorre com o investimento público, que possui uma resposta muito elevada em momentos recessivos. Não é possível também deixar de apontar que o governo de Dilma Rousseff [1] apostou muito nas desonerações e no crédito subsidiado para gerar crescimento econômico através do apoio estatal a grandes empresas e a eficácia é questionável. As desonerações fizeram falta no orçamento e a taxa de investimento não cresceu tanto.

IHU On-Line – O que há de verdade e de mentira sobre o gasto público? Como se divide o orçamento da União e quais são nossos principais gargalos? Afinal gastamos muito ou gastamos mal nossos recursos?

Róber Iturriet Avila – Há muitos mitos repetidos de modo reiterado e que se tornam falsas noções disseminadas generalizadamente. Há um mito de que o Brasil tem uma das maiores cargas tributárias do mundo. Não é das mais baixas, mas existem países com carga fiscal muito maior. Há outro mito de que ela vem crescendo de forma persistente, mas na verdade ela está relativamente estável desde 2002 e com uma ligeira queda desde 2005.

Há um mito de que houve uma “gastança” nos governos petistas. Quando se observam os dados, é possível perceber que houve uma elevação de 3 pontos percentuais do gasto da União neste período. A despesa com pessoal é estável em participação do Produto. Houve aumento em gastos de assistência social, políticas de transferência de renda, por exemplo, de 1 ponto percentual do PIB e há uma tendência, desde 1997, de ampliação dos gastos previdenciários, em decorrência da Constituição de 1988 e do envelhecimento populacional, independentemente dos governos de plantão.

Desde 2009, houve uma ampliação das desonerações e subsídios, incluindo créditos, os quais apresentaram resultados duvidosos. Nos governos Lula, houve ampliação do investimento público, que contribuiu para o crescimento econômico consistente daquele período.

Nos estados, o gasto com pessoal ativo é também estável em participação do PIB. Já nos municípios, houve uma ampliação dos gastos com pessoal, em parte porque alguns serviços públicos foram municipalizados, como é o caso da saúde pública. Em síntese, a despesa que tem crescido sistematicamente é mesmo oriunda de benefícios sociais, com destaque para a previdência.

Entretanto, temos problemas, é claro. A agenda de eficiência no gasto público deve ser permanente. Ao contrário do que se imagina, o governo Dilma Rousseff arroxou parte do funcionalismo público, sobretudo do judiciário. Já o governo Michel Temerpreferiu impor um ajuste de longo prazo, através da Emenda 95, e no curto prazo aumentou os gastos, como a reposição salarial para o judiciário (41,4%) e ministério público (12%). Entretanto, ao se observar as despesas com servidores, chama atenção que justamente estes setores possuem rendimentos muito superiores à média dos demais. Nosso judiciário é caríssimo, quando comparado a outros países. Os rendimentos são 22,3 vezes superiores à renda média do brasileiro. Ao mesmo tempo, do ponto de vista previdenciário, as reformas de 2003 e de 2012 corrigiram distorções, de modo que os novos servidores públicos têm direitos previdenciários semelhantes aos do setor privado.

De todo modo, quando se efetuam comparações internacionais sobre os serviços públicos, geralmente não há ponderação acerca do nível de renda per capita no Brasil, que é relativamente baixo. Assim, não faz sentido comparar a carga tributária do Brasil, que é de 32,98%, com outro país que possua a mesma carga tributária e um nível de renda per capita cinco vezes maior. O segundo obterá uma arrecadação per capita cinco vezes maior, o que fará com que os serviços públicos sejam sensivelmente melhores, ainda que a carga fiscal seja a mesma. É preciso ter ciência que nosso país não é rico e somos muito desiguais, não somos a Suíça, e comparar nossos serviços com os suíços é comparar coisas incomparáveis com argumentos falaciosos.

IHU On-Line – Como as políticas de ajuste econômico baseadas na chamada “austeridade” impactam os níveis de desigualdade?

Róber Iturriet Avila – A austeridade fiscal é também um tema controverso e os economistas são divididos nesta questão. Entretanto, muitos dos economistas que compõem o mainstream estão revendo suas posições. Uma redução do gasto público tem efeitos recessivos. O Estado é o maior agente da economia. Suas despesas fazem parte do PIB, uma redução do gasto impacta na demanda, na produção, na renda, no investimento, no nível de emprego. Alguns autores da corrente mainstream defendem que uma contração fiscal possui efeitos expansionistas por melhorar as expectativas dos agentes e reduzir as taxas de juros, estimulando o investimento privado e o crescimento econômico. Entretanto, autores como Olivier Blanchard, em artigo publicado pelo FMI, chamam atenção de que a política fiscal é, sim, um instrumento importante de política anticíclica, ou seja, para reverter recessões, por exemplo. Já a política monetária (como redução de juros) tem um espaço escasso na conjuntura atual.

Citei autores dentre aqueles que defendem a austeridade. Entretanto, há uma longa tradição que sempre defendeu que a austeridade fiscal traz efeitos importantes na atividade econômica, no nível de emprego, no valor dos salários, são os autores de tradição keynesiana [2] ou pós-keynesiana. Eles não recomendam austeridade fiscal em momentos em que a economia está desacelerando.

Os fatos recentes no Brasil são bastante didáticos. A atividade econômica estava em desaceleração em 2014. Havia uma pressão do mercado financeiro e de atores políticos para que o governo efetuasse um ajuste fiscal. Isso foi implementado por Joaquim Levyem 2015, houve o maior corte de gastos desde que existe a Lei de Responsabilidade Fiscal. Seus defensores diziam que a redução do gasto melhoraria as contas públicas, por reduzir o déficit e traria crescimento econômico, pela melhoria das expectativas dos agentes e pela redução das taxas de juros. Concretamente, a austeridade fiscal contribuiu para o PIB se contrair 6,9% em dois anos (o que é esperado, os economistas sabem que corte de gastos desacelera a economia).

A austeridade foi implementada em um momento que a economia já estava em desaceleração, o resultado foi a explosão das taxas de desemprego e a consequente redução expressiva do salário real. Houve aumento de 11% nas taxas de extrema pobreza, retrocedendo aos índices de dez anos atrás. A relação Dívida/PIB saiu de um patamar de 56,7% do PIB para 74,5% em pouco tempo, isso ocorreu a despeito da redução do gasto público, já que se trata de uma relação. O PIB caiu e a relação aumentou. As expectativas dos agentes melhoraram e as taxas de juros caíram, mas a economia não se recuperou, não houve crescimento econômico, o salário caiu, a demanda caiu, a dívida pública aumentou, a desigualdade cresceu e o impacto social foi muito intenso. Apenas a inflação obteve resultado positivo. O resultado foi desastroso. Não deu certo, definitivamente. Muitos economistas já apontavam, desde 2014, que esse não era o caminho, dentre os quais me incluo.

IHU On-Line – Deseja acrescentar algo?

Róber Iturriet Avila – Quando se trata de Estado o debate público é muito poluído e pouco informado. Não raro há a veiculação da dissociação entre a arrecadação dos governos e o retorno de bens e serviços estatais. O intento, sistematicamente alardeado, é bem-sucedido em formar a opinião pública. Há um proposital obscurecimento e uma naturalização das ações estatais, os quais, claramente, atendem a interesses específicos.

É preciso ter em mente que a abrupta redução da mortalidade infantil no Brasil não ocorreu por acaso. Para além das manchetes sensacionalistas, o Estado está na luz dos postes, nas estradas, nos calçamentos, no transporte urbano, no transporte aéreo, no recolhimento do lixo, na destinação do esgoto, na escola pública, no policiamento, na defesa territorial, na vigilância sanitária, na prevenção e na reconstrução diante de desastres naturais, na assistência aos desabrigados. Há também Estado na forma de subsídios que garantem a energia elétrica, a produção de alimentos, a erradicação da pobreza, a promoção da cidadania, o zelo e a proteção de crianças e adolescentes vulneráveis, o cuidado de pessoas insanas, o investimento em conhecimento, a aquisição de imóveis e o avanço técnico. Há Estado nas políticas de geração de emprego e de desenvolvimento econômico. Ele está também na seguridade social, ou seja, nas aposentadorias, nas pensões por morte, nos auxílios-maternidade e nas aposentadorias por invalidez. O Estado permite a mediação e o julgamento dos conflitos, a reclusão de malfeitores, a orientação jurídica aos necessitados, além da própria organização das regras que permitem ao cidadão viver de forma civilizada e não no caos e na guerra, como foi marcada a história humana.

Em síntese, não há um dia sequer que o Estado não beneficie inúmeras vezes a qualquer cidadão. Ele tem muitos problemas de eficiência, de desperdício, de corrupção, de distorções salariais, que precisam constantemente de correções legais e administrativas. Entretanto, não tenho dúvidas de que sua redução, como está projetado para os próximos 20 anos, deixará boa parte da população mais pobre, enquanto que os mais ricos se beneficiarão. Este cenário é de uma profunda ampliação de nossas elevadas desigualdades sociais.

Notas:

[1] Dilma Rousseff (1947): economista e política brasileira, filiada ao Partido dos Trabalhadores – PT, eleita duas vezes presidente do Brasil. Seu primeiro mandato iniciou-se em 2011 e o segundo foi interrompido em 31 de agosto de 2016. Em 12 de maio de 2016, foi afastada de seu cargo durante o processo de impeachment movido contra ela. No dia 31 de agosto, o Senado Federal, por 61 votos favoráveis ao impeachment contra 20, afastou Dilma definitivamente do cargo. O episódio foi amplamente debatido nas Notícias do Dia no sítio do IHU, como, por exemplo, a Entrevista do Dia com Rudá Rici intitulada Os pacotes do Temer alimentarão a esquerda brasileira e ela voltará ao poder. Durante o governo do ex-presidente Luiz Inácio Lula da Silva, assumiu a chefia do Ministério de Minas e Energia e posteriormente da Casa Civil. (Nota da IHU On-Line)

[2] John Maynard Keynes (1883-1946): economista e financista britânico. Sua Teoria geral do emprego, do juro e do dinheiro (1936) é uma das obras mais importantes da economia. Esse livro transformou a teoria e a política econômicas, e ainda hoje serve de base à política econômica da maioria dos países não-comunistas. Confira o Cadernos IHU Ideias n. 37, As concepções teórico-analíticas e as proposições de política econômica de Keynes, de Fernando Ferrari Filho . Leia, também, a edição 276 da Revista IHU On-Line, de 06-10-2008, intitulada A crise financeira internacional. O retorno de Keynes. (Nota da IHU On-Line)